年度企业所得税汇算清缴,别忘了固定资产一次性扣除优惠政策,利用好该政策,不仅可以添置设备扩大生产,还可以纾解企业资金压力。

税小皖为大家梳理了固定资产一次性扣除优惠政策的常见问题,以及享受了该政策,年度申报表如何填写。一起来看看吧!

企业在2018年1月1日至2020年12月31日期间新购进的设备、器具IM电竞平台,单位价值不超过500万元的,允许一次性计入当期成本费用在计算应纳税所得额时扣除,不再分年度计算折旧。

购进,包括以货币形式购进或自行建造,其中以货币形式购进的固定资产包括购进的使用过的固定资产。IM电竞官网

以货币形式购进的固定资产,以购买价款和支付的相关税费以及直接归属于使该资产达到预定用途发生的其他支出确定单位价值,自行建造的固定资产,以竣工结算前发生的支出确定单位价值。

固定资产购进时点按以下原则确认:以货币形式购进的固定资产,除采取分期付款或赊销方式购进外,按开具时间确认;

以分期付款或赊销方式购进的固定资产,按固定资产到货时间确认;自行建造的固定资产,按竣工结算时间确认。

企业所得税法实施条例规定,企业应当自固定资产投入使用月份的次月起计算折旧。固定资产一次性税前扣除政策仅仅是固定资产税前扣除的一种特殊方式,因此,IM电竞官网其税前扣除的时点应与固定资产计算折旧的处理原则保持一致。固定资产在投入使用月份的次月所属年度一次性税前扣除。比如,某企业于2018年12月购进了一项单位价值为300万元的设备并于当月投入使用,则该设备可在2019年一次性税前扣除。

企业在享受一次性税前扣除政策时,不需要会计上也同时采取与税收上相同的折旧方法。企业选择享受一次性税前扣除政策的,其资产的税务处理可与会计处理不一致。

企业根据自身生产经营核算需要,可自行选择享受一次性税前扣除政策。未选择享受一次性税前扣除政策的,以后年度不得再变更。以后年度不得再变更的规定是针对单个固定资产而言,单个固定资产未选择享受的,不影响其他固定资产选择享受一次性税前扣除政策。

企业按照《国家税务总局关于发布修订后的〈企业所得税优惠政策事项办理办法〉的公告》(国家税务总局公告2018年第23号)的规定办理,主要留存备查资料如下:

(一)有关固定资产购进时点的资料(如以货币形式购进固定资产的,以分期付款或赊销方式购进固定资产的到货时间说明,自行建造固定资产的竣工决算情况说明等);

对疫情防控重点保障物资生产企业为扩大产能新购置的相关设备,允许一次性计入当期成本费用在企业所得税税前扣除。自2020年1月1日起实施,截止日期视疫情情况另行公告。

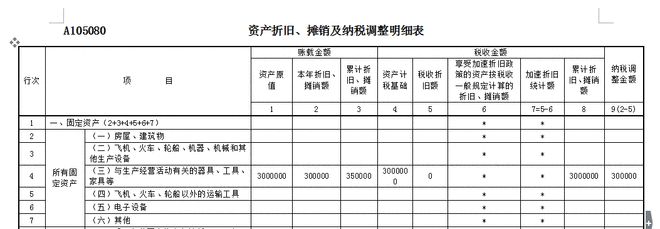

疫情防控重点保障物资生产企业按照规定适用一次性企业所得税税前扣除政策的,在优惠政策管理等方面参照《国家税务总局关于设备器具扣除有关企业所得税政策执行问题的公告》(2018年第46号)的规定执行。企业享受扩大产能新购置的相关设备一次性计入当期成本费用在企业所得税税前扣除政策的,年度纳税申报时应在《资产折旧、摊销及纳税调整明细表》(A105080)第10行“(三)固定资产一次性扣除”填报相关情况。

防疫复产政策享受主体是疫情防控重点保障物资生产企业,企业名单由省级及省级以上发展改革部门、工业和信息化部门确定;

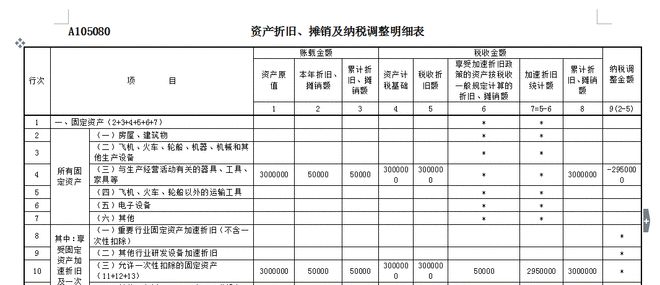

2018年10月,甲企业购入一台单位价值300万元的机器设备(假设该企业就此一个设备),预计折旧年限10年,残值为0,则会计核算每月计提折旧额2.5万(=300/10/12),如何进行年度纳税申报?

(1)第1列“资产原值”、第4列“资产计税基础”、第5列“税收折旧、摊销额”、第8列“累计折旧、摊销额”填报300万元;

(1)第1列“资产原值”、第4列“资产计税基础”、第5列“税收折旧、摊销额”、第8列“累计折旧、摊销额”填报300万元;

(2)第2列“本年折旧、摊销额”、第3列“累计折旧、摊销额”、第6列“享受加速折旧政策的资产按税收一般规定计算的折旧、摊销额”填报5万元;

(1)第1列“资产原值”、第4列“资产计税基础”、第8列“累计折旧、摊销额”填报300万元;

高顿名师以案说法,系统帮助企业财务经理人明确财务领导力的内涵,提升其现代财务管理能力,提升企业价值